Capítulo 1

Servicios de atención al cliente en las entidades del sector financiero

Durante los últimos años, el aumento de la complejidad característica de los productos financieros ha generado ciertos recelos por parte de los clientes hacia las entidades de crédito. Este hecho ha provocado que el marco legal de protección del cliente bancario haya adquirido una gran relevancia no solo a la hora de evitar la desprotección de los clientes con menos acceso a la información, sino también como elemento de garantía de un sector que depende, en gran medida, de la confianza que dichos clientes depositan en él.

En este sentido, mediante la Ley 44/2002, de 22 de noviembre, sobre Medidas de Reforma del Sistema Financiero, con el objetivo de organizar y promover los sistemas de protección de los clientes de servicios financieros, se obliga a las entidades financieras a atender y resolver las quejas y reclamaciones que los usuarios de los citados servicios puedan presentar, para lo cual deberán contar con un Departamento o Servicio de Atención al Cliente.

Asimismo, la Orden del Ministerio de Economía 734/2004, de 11 de marzo, sobre los departamentos y servicios de atención al cliente y el defensor del cliente de entidades financieras, impone a todas estas la obligación de aprobar un reglamento que contenga las directrices para la defensa del cliente.

Así, puede hablarse, en la actualidad, de una realidad que ha llevado a la concienciación por parte de las entidades de este sector de cuidar al máximo las relaciones con sus clientes.

El concepto de dependencia funcional, que está tan extendido en el seno de las actuales empresas, hace referencia directa al proceso por el cual se determina el puesto responsable de coordinación en lo que respecta a las funciones que caracterizan el puesto de trabajo. En este sentido, si la dependencia jerárquica establece claramente lo que hay que hacer dentro de la organización empresarial, la dependencia funcional indica cómo hay que hacerlo.

Nota

La mayoría de las entidades que conforman el sistema financiero español apuestan por relaciones funcionales en materia de asesoramiento o asistencia técnica.

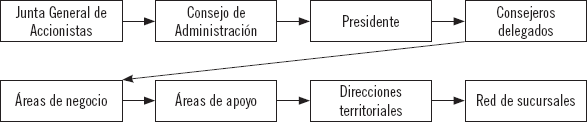

Al igual que muchas de las empresas de otros sectores, la estructura organizacional de una entidad financiera depende en gran medida de su naturaleza y dimensión, de ahí que sea necesario desarrollar un organigrama que permita fomentar tanto la interacción como el flujo de comunicación y trabajo entre las áreas funcionales que la integran; de esta forma, las entidades de crédito adoptan una organización jerárquica en función de tres factores fundamentales: la naturaleza jurídica, el volumen de negocio y la complejidad estructural.

En otras palabras, entidades de crédito como los bancos, las cajas de ahorros, las cooperativas de crédito y otras entidades comunitarias suelen conformar sus organigramas en función de los elementos que se muestran a continuación.

La Junta General de Accionistas representa el órgano supremo dentro de la organización, esto es, el órgano en el que los accionistas participan y que tiene competencia para deliberar y adoptar acuerdos por mayoría en relación con las materias que tanto la ley como los estatutos reservan a su decisión y aprobación. Por su parte, el Consejo de Administración es designado por la Junta General y tiene la potestad para decidir sobre la política económico-financiera de la entidad.

El presidente de la entidad financiera representa al Consejo ante la Junta General, mientras que los consejeros delegados cuentan con una serie de contenidos asignados en función de las áreas de negocio y de apoyo que presente la entidad. Las áreas de negocio y de apoyo dependen, a su vez, de la segmentación de la clientela, por lo que los departamentos de Recursos Humanos, Inversiones, Asesoría Jurídica, etc., se conformarán según dicha segmentación.

A continuación, cabe destacar el papel que juegan las denominadas direcciones territoriales, de las que dependen las oficinas principales y las sucursales que tengan asignadas. Sirva como ejemplo la reordenación lanzada hace más de un año por el Grupo Santander, que le ha permitido enfocarse por completo en captar nuevos clientes y elevar la vinculación de los actuales, con lo que se ha conseguido acelerar los beneficios y la rentabilidad actual.

Nota

Hoy en día, la segmentación es una de las dinámicas que las entidades quieren llevar a más, junto con la apuesta por la multicanalidad y el desarrollo de la banca rural.

Por último, la red de sucursales constituye el eslabón más bajo de la estructura organizacional de las entidades de crédito y, al mismo tiempo, el más importante, ya que, a través de las sucursales, los clientes entran en contacto con la entidad. Constituyen, además, la imagen de la entidad, de ahí que los esfuerzos para que la primera impresión del cliente sea lo más grata posible resulten importantes.

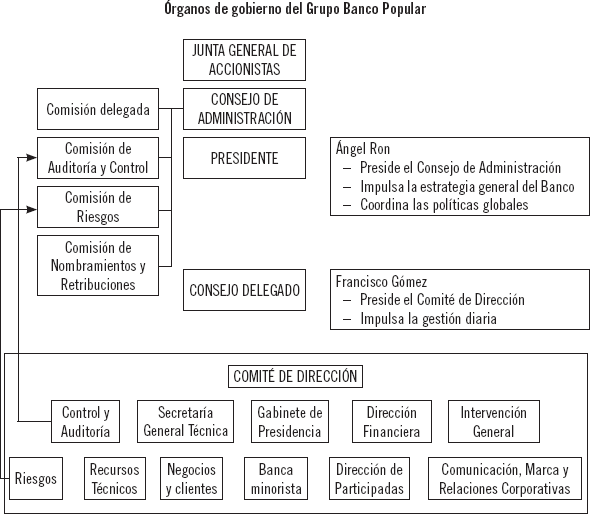

Estatutos Sociales del Grupo Banco Popular. Junta General Ordinaria de Accionistas 2015

A continuación, se recogen varios de los artículos por los que se rige el Banco Popular en lo que a los órganos de gobierno y competencias de la Junta General de Accionistas se refiere. Ambos textos legales aparecen recogidos en los estatutos sociales del grupo bancario.

Artículo 11. Órganos de gobierno

Los órganos de gobierno del banco son la Junta General de Accionistas y el Consejo de Administración, así como, dentro de las competencias de este, la Comisión Delegada, el o los consejeros delegados y demás comisiones y comités del Consejo de Administración. La Asociación de Directivos del Banco Popular Español participará en la gestión directiva del banco conforme a sus normas estatutarias y a las normas internas del propio banco.

Artículo 12. La Junta General de Accionistas: competencias

Actividades

1. Busque información sobre los organigramas que presentan otras entidades bancarias y compárelos con el del Banco Popular, comprobando las similitudes y diferencias que existen entre ellos.

Una vez esbozados los elementos de la organización jerárquica de las entidades de crédito, entendiendo que serán estas las responsables de dicha organización, debe analizarse en profundidad el marco regulatorio y supervisor en materia de adaptación a los nuevos esquemas organizativos de estas entidades.

Mecanismo único de supervisión (MUS)

En primer lugar, debe hacerse referencia al denominado Mecanismo Único de Supervisión (MUS) o sistema europeo de supervisión financiera, compuesto por el Banco Central Europeo (BCE) y por las autoridades nacionales competentes de los países integrantes de la zona euro. Este organismo implica que los bancos centrales de cada país pierdan el control de los bancos que operan en su territorio a favor del Banco Central Europeo.

Dentro de este contexto, el Banco Central Europeo desempeña una serie de funciones correspondientes a la autoridad competente de cada país. Entre ellas, cabe destacar las siguientes:

A la hora de efectuar la supervisión, son diferentes equipos los que se encargan del seguimiento de cada entidad. La mayoría de ellos suelen ser nacionales de cada uno de los países, aunque la tendencia es alcanzar la homogeneización de todos ellos.

Sabía que...

El Consejo de Administración de Unicaja ha aprobado hace poco una modificación parcial de su organigrama para adaptar los esquemas organizativos al nuevo marco de regulación y supervisión de las entidades financieras.

Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero

Tras explicar la importancia del mecanismo único de supervisión en relación con el nuevo marco de regulación de la organización jerárquica de las entidades de crédito, es necesario abordar la Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero; en concreto, el capítulo V, que establece una serie de medidas protectoras de los clientes de servicios financieros, entre las que cabe destacar la que se describe a continuación.

En relación a las entidades de crédito, empresas de servicios de inversión y entidades aseguradoras, se establece la obligación de atender y resolver las quejas y reclamaciones que sus clientes puedan presentar. A tales efectos, las entidades de servicios financieros deberán contar con un Departamento de Atención al Cliente. Asimismo, podrán designar un defensor del cliente, a quien corresponderá atender y resolver los tipos de reclamaciones que determine su reglamento de funcionamiento y que habrá de ser una entidad o experto independiente. Las decisiones del defensor del cliente que sean favorables a la reclamación vincularán a la entidad; de esta forma, la ley habilita al ministro de Economía para que establezca unos requisitos mínimos a respetar por el Departamento o Servicio de Atención al Cliente y el defensor del cliente.

En este sentido, el artículo 31 de la citada ley señala que:

El ministro de Economía establecerá los requisitos a respetar por el Departamento o Servicio de Atención al Cliente y el defensor del cliente, así como el procedimiento a que someta la resolución de las reclamaciones, pudiendo, a tal fin, exigir, en su caso, las adecuadas medidas de separación de sus integrantes de los restantes servicios comerciales u operativos de las entidades, someter a verificación administrativa su reglamento de funcionamiento o cualesquiera otras características del servicio, y exigir la inclusión, en una memoria anual de las entidades, de un resumen con los aspectos más destacables de la actuación del Departamento o Servicio de Atención al Cliente y el defensor del cliente durante el ejercicio que corresponda.

Actividades

2. Reflexione acerca de la importancia de atender eficazmente las quejas y/o reclamaciones que presentan los clientes de los servicios financieros respecto a otros sectores.

La Orden ECO/734/2004, de 11 de marzo, sobre los departamentos y servicios de atención al cliente y el defensor del cliente de las entidades financieras, señala que las entidades de crédito, empresas de servicios de inversión, las sociedades gestoras de instituciones de inversión colectiva, entidades aseguradoras, entidades gestoras de fondos de pensiones, las sociedades de correduría de seguros y sucursales de las entidades con domicilio en otro estado deben disponer de un servicio especializado de atención al cliente, cuya finalidad no sea otra que la de atender y resolver las quejas y reclamaciones que presenten sus clientes.

Las entidades que se encuentren dentro del mismo grupo económico podrán disponer de un Área o Departamento de Atención al Cliente común para todo el grupo. Asimismo, las entidades financieras podrán nombrar un defensor del cliente, que tendrá por competencia la atención y resolución de aquellas reclamaciones que se sometan a su decisión, así como promover que se cumpla la normativa en materia de transparencia y protección de la clientela y de las buenas prácticas y usos financieros.

La designación de esta figura podrá efectuarse conjuntamente con otras entidades con objeto de que atienda y resuelva las reclamaciones de los clientes de todas ellas, aunque siempre de acuerdo con lo que disponga su reglamento de funcionamiento.

Respecto a la designación de los titulares del Departamento o Servicio de Atención al Cliente y del defensor del cliente deberán ser personas que cuenten no solo con honorabilidad comercial y profesional, sino también con un grado de conocimiento y experiencia adecuados para el desarrollo de sus funciones. En este sentido, la orden establece que se considerará que existe honorabilidad comercial y profesional en aquellos trabajadores que posean una trayectoria personal de respeto a las leyes mercantiles o cualquier otra que regule la actividad económica y vida de los negocios, así como las buenas prácticas en el ámbito financiero y comercial.

Los titulares de este departamento o servicio deberán ser asignados por el Consejo de Administración u órgano equivalente de la entidad o, en su caso, por la Dirección General de la sucursal. En lo que al defensor del cliente se refiere, su designación podrá ser ratificada a posteriori por la Junta o Asamblea General, siendo comunicada al Comisionado para la Defensa del Cliente de Servicios Financieros y a la autoridad supervisora correspondiente.

Nota

Las entidades financieras deberán adoptar medidas para separar el Servicio o Departamento de Atención al Cliente de los demás servicios comerciales u operativos con el fin de evitar cualquier posible conflicto de interés.

Por último, cada entidad o grupo deberá aprobar un Reglamento para la Defensa del Cliente, en torno al cual se regulará la actividad del Área o Servicio de Atención al Cliente y, en su caso, del defensor del cliente, así como las relaciones que se establezcan entre ambos. El reglamento será aprobado por el Consejo de Administración u órgano equivalente de cada entidad y deberá contener, al menos, los siguientes elementos:

De esta forma, es obligación de las entidades poner a disposición de sus clientes, en todas las oficinas abiertas al público, así como en sus páginas web, la información que aparece a continuación:

Importante

Si el reclamante no está conforme con el resultado del pronunciamiento, este podrá acudir al Comisionado para la Defensa del Cliente de Servicios Financieros.

Tras la exposición de las medidas protectoras de clientes de servicios financieros y los requisitos y deberes del Servicio de Atención al Cliente y de la figura del defensor del cliente, a continuación, se recoge una serie de artículos del Reglamento para la Defensa del Cliente de varias entidades financieras.

Reglamento del Defensor del Cliente del Grupo Santander

En primer lugar, se exponen los artículos del Reglamento del Defensor del Cliente del Grupo Santander correspondientes a la regulación y a las competencias de esta figura, así como a los soportes disponibles para presentar las quejas y reclamaciones dirigidas al Servicio de Atención al Cliente de la entidad.

Artículo 1. Regulación

El presente reglamento regula la figura del defensor del cliente (en adelante, el defensor) de los bancos que figuran en la relación recogida en el anexo y de cualesquiera otros que, con acuerdo unánime de estos, se incorporen a dicha relación (en adelante, los bancos). También podrán incorporarse las sociedades participadas por los bancos y que estos designen expresamente.

Artículo 7. Competencia del defensor

Artículo 9. Iniciación

Reglamento para la Defensa del Cliente de CaixaBank

En este caso, se expone el artículo del Reglamento del Defensor del Cliente de CaixaBank referente a los servicios complementarios de atención de la entidad bancaria con sede en Barcelona.

Artículo 7. Servicios complementarios de atención al cliente

3. La utilización de estos servicios complementarios es potestativa por parte del cliente y no condiciona o limita en modo alguno el acceso a los cauces legales de reclamación, mediante el Servicio de Atención al Cliente y el defensor del cliente u otros que pudiesen corresponder, cuando sea esta la voluntad del cliente. En estos últimos supuestos, el cómputo del plazo de dos meses para acudir, en su caso, a los Servicios de Reclamaciones de los Supervisores comenzará a contar desde el momento en el que el cliente presente su reclamación ante dichos servicios complementarios, siempre que la misma reúna los requisitos que se establecen en el los artículos 18 y 19 de este reglamento.

Actividades

3. Averigüe qué establece en sus artículos el Reglamento para la Defensa del Cliente de otras entidades financieras.

Aplicación práctica

Como usuario de los servicios financieros, el Sr. Antúnez tiene derecho a presentar quejas y reclamaciones por incumplimiento de su entidad financiera; de hecho, hace más de tres meses hizo una reclamación contra su banco alegando falta de información en la contratación de un producto; sin embargo, a día de hoy, el Sr. Antúnez no ha recibido notificación alguna de la resolución de ese procedimiento.

¿Cuáles son las causas que han podido provocar semejante demora por parte de la entidad?

SOLUCIÓN

Las entidades bancarias tienen obligación de atender y resolver las quejas y reclamaciones presentadas por sus clientes en un plazo de dos meses, pero puede producirse cierta demora en caso de que falten datos esenciales en la reclamación; que se trate de un asunto que sea competencia de órganos arbitrales, administrativos o judiciales, o, incluso, que no se refiera a operaciones concretas o no tenga que ver con los intereses y derechos del cliente legalmente reconocido.

En cualquier caso, la entidad debería haber contactado con el Sr. Antúnez para comunicarle lo que realmente estaba ocurriendo con su reclamación.

La Orden ECO/734/2004, de 11 de marzo, sobre los departamentos y servicios de atención al cliente y el defensor del cliente de las entidades financieras, establece la obligación de que cada entidad o grupo apruebe un reglamento que contenga las directrices para la defensa del cliente, que regule la actividad del Servicio de Atención al Cliente y, en su caso, del defensor del cliente, así como las relaciones entre ambos.

De esta forma, dadas las funciones de defensa de los intereses del cliente frente a las posibles malas prácticas por parte de la entidad, es necesario que tanto el Servicio de Atención al Cliente como la figura del defensor del cliente cuenten con independencia suficiente para poder actuar con eficacia en todo momento sin que las relaciones con los otros departamentos supongan un perjuicio a la hora de tomar decisiones.

Definición

Malas prácticas bancarias

Aquellas actuaciones realizadas por un banco o entidad financiera que llevan a prestar un servicio o gestión no diligente ni respetuosa con los intereses de sus clientes.

Siguiendo con lo anterior, la citada orden establece que las entidades financieras deben aplicar todas las medidas posibles para que el Servicio de Atención al Cliente permanezca separado de los demás departamentos de la organización para garantizar la toma autónoma de decisiones por parte de dicho servicio. Sin perjuicio de ello, las entidades adoptarán las medidas necesarias para lograr que los procedimientos previstos para la transmisión de la información requerida por el Departamento de Atención al Cliente al resto de servicios de la organización se produzcan bajo los principios de rapidez, seguridad, eficacia y coordinación.

Asimismo, las entidades se asegurarán en todo momento de que sus servicios de atención al cliente estén dotados de los recursos humanos, materiales, técnicos y organizativos adecuados para el cumplimiento de sus funciones adoptando las acciones necesarias para que el personal a la cabeza de dichos servicios disponga de un conocimiento adecuado de la normativa respecto a la transparencia y a la protección de los clientes de servicios financieros.

En lo que al defensor del cliente se refiere, la orden determina que este actuará no solo con independencia respecto de la entidad financiera, sino también con total autonomía según los criterios y directrices que deba aplicar en el ejercicio de sus funciones. Por ello, las decisiones que esta figura tome favorables al reclamante no supondrán un obstáculo a la plenitud de la tutela judicial, al recurso a otros mecanismos de solución de conflictos ni a la protección administrativa. No obstante, cabe destacar que esta figura no es obligatoria, sino opcional, salvo para los casos referidos a planes de pensiones individuales, que deben contar permanentemente con la figura de un defensor del partícipe.

Sirva como ejemplo de estas directrices la reproducción parcial del Reglamento para la Defensa del Cliente elaborado por BNP Paribas España, S. A.:

3. Requisitos y deberes del Dpto. de Atención al Cliente (DAC):

2. Estructura organizativa. Las entidades del Grupo BNPP, al formar parte del mismo grupo económico, se adhieren al Departamento de Atención al Cliente de BNP Paribas España, S. A., que será válido para todas las entidades del grupo que se adhieren. Esta función será desarrollada por el Departamento de Cumplimiento Normativo, cuyo director será el responsable del Departamento de Atención al Cliente, quien, tal como prescribe la legislación en vigor, deberá ser encarnado por una persona de reconocido prestigio y honorabilidad empresarial y profesional, y con conocimiento y experiencia adecuados para ejercer sus funciones.

Asimismo, se garantizará en todo momento que dicho departamento está dotado de los medios humanos, materiales, técnicos y organizativos adecuados para el cumplimiento de sus funciones. Se han adoptado las medidas necesarias para separar el Departamento de Atención al Cliente de los restantes servicios comerciales u operativos de la organización, de modo que se garantiza que la toma de decisiones se hace con completa independencia y autonomía, y exenta de conflictos de interés. De hecho, el titular de este departamento depende funcionalmente del director de territorial en España, sin ningún vínculo o supeditación a ninguna otra división comercial u operativa.

3. Mandato. El titular del Departamento de Atención al Cliente tendrá un mandato anual, renovable tácitamente cada año. Serán causas de incompatibilidad y cese cualquier hecho que ponga en duda su honorabilidad e imparcialidad a la hora de ejercer su mandato. Sin ser exhaustiva la relación, se enumeran posibles causas de incompatibilidad y cese: una manifiesta falta de ecuanimidad a la hora de resolver las reclamaciones y las quejas; la falta de diligencia al cumplir con lo estipulado en el presente reglamento, siempre que sea por causa o motivo justificado, o haber sido condenado en sentencia firme por delito doloso o cualquier tipo de incapacidad sobrevenida. Para dicha posición solo podrá elegirse una persona con reconocida experiencia en el sector financiero y que haya venido desempeñando funciones relacionadas con la actividad financiera propia de cualquiera de las entidades del grupo.

4. Coordinación con los demás servicios comerciales u operativos. Para asegurar la debida coordinación entre todos los departamentos de las entidades a los cuales presta servicio el Departamento de Atención al Cliente, se subraya el deber de todos los servicios de dichas entidades de facilitar a dicho órgano competente, para las quejas y reclamaciones, las informaciones que este solicite respecto al ejercicio de sus funciones. En el marco de dicha colaboración, estos servicios tendrán la obligación de remitir la información requerida en un plazo máximo de diez días desde la petición cursada por el DAC.

Las relaciones entre el Departamento de Atención al Cliente y los restantes departamentos y servicios de las entidades a las cuales presta servicio deberán ser fluidas y respetar en todo momento los principios de rapidez, seguridad, eficacia y coordinación. Cualquier disfunción en este sentido deberá ser puesta de manifiesto por el titular del Departamento de Atención al Cliente al director territorial y a los respectivos responsables del departamento o servicio afectado.

Actividades

4. Busque información sobre los organigramas de las entidades financieras con sede en España y la interrelación que existe entre su Servicio o Departamento de Atención al Cliente y las otras áreas funcionales de la organización.

En líneas generales, puede afirmarse que la atención al cliente en las empresas asume como propios los cometidos de informar, satisfacer las necesidades y fidelizar al cliente; de ahí que, en el proceso de atención al cliente, destaquen las funciones relacionadas con la atención de llamadas y solicitudes de los clientes, así como el seguimiento y el control en busca de su satisfacción y fidelización. Ya no basta con solventar los problemas que surgen entre el cliente y la entidad, pues es necesario que la atención al cliente propiamente dicha sirva como instrumento para incrementar la vinculación de este con la empresa.

Desde la perspectiva comercial de las entidades financieras, aspectos como el producto o la imagen de la empresa han quedado relegados a un plano secundario como elementos de diferenciación entre los clientes de servicios financieros, tanto que han llegado a resultar muy similares entre una entidad y otra; de esta forma, el elemento que sirve para diferenciar las empresas de este sector es la calidad del servicio prestado al cliente.

En este sentido, algunos servicios bancarios se caracterizan por el alto contacto y la personalización de su contenido, ya que el cliente no solamente requiere una solución a medida, sino también cierto grado de información, asesoramiento e, incluso, conocimiento de su situación. En otras palabras, el cliente ya no aspira únicamente a cubrir una necesidad o ver resuelto un problema, sino que ahora espera que el proceso de resolución resulte igualmente satisfactorio. Del mismo modo, en servicios bancarios más automatizados como, por ejemplo, el envío del estado de su cuenta bancaria vía e-mail, el cliente espera obtener los beneficios acordados en un principio, además de una mayor seguridad y ausencia de errores.

Por tanto, en el caso de las entidades financieras y debido al carácter intangible característico de sus servicios, la calidad es la que determina las percepciones que tienen los clientes del servicio ofrecido. Es decir, la relación entre los profesionales de la entidad financiera y el propio cliente proporciona un flujo de información constante a la empresa, que la ayuda a adoptar medidas orientadas a implementar la calidad de los servicios que presta con el fin de incrementar el grado de satisfacción y lealtad de los clientes y obtener un aumento de la cuota de mercado y un mejor posicionamiento respecto a la competencia. Así, las entidades financieras capaces de definir, medir y alcanzar el nivel de calidad que exigen sus clientes lograrán una fuerte ventaja competitiva respecto a las restantes entidades del sector.

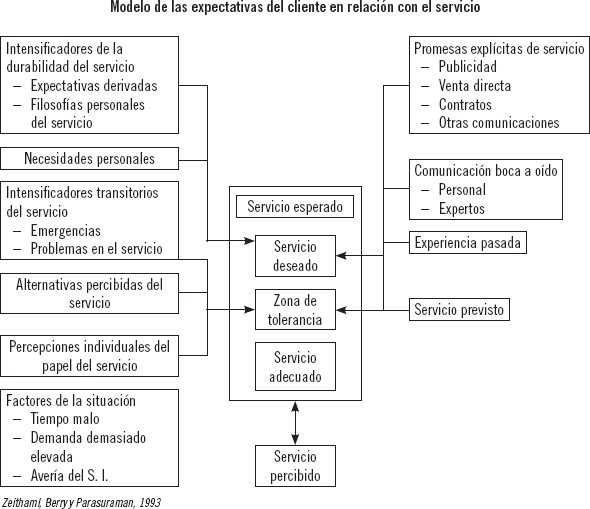

La calidad que un cliente de servicios financieros espera recibir por parte de una entidad dependerá de las experiencias que este haya tenido anteriormente con ella y de las expectativas o dimensiones clave que utilice para evaluar dicha calidad de servicio.

Nota

La percepción de la calidad que tenga un cliente de un servicio será igual a la diferencia que exista entre sus expectativas y la prestación.

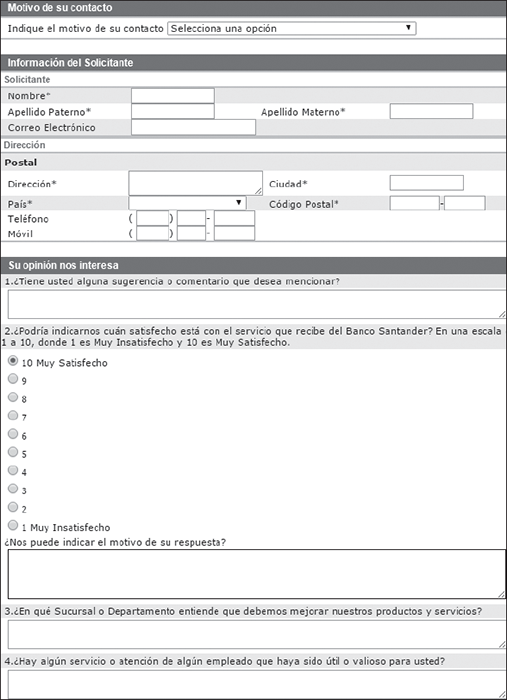

No obstante, para averiguar cuáles son estas expectativas, es preciso conocer previamente el perfil del cliente con el que va a relacionarse la empresa; en este caso, las entidades del sector financiero. Por lo general, la obtención de este perfil puede representar una tarea sencilla en lo que a datos básicos se refiere, pero no en cuanto a otras variables de mayor complejidad. En algunas ocasiones, puede ser interesante saber cómo se percibe la prestación completa del servicio, esto es, desde el primer contacto con el cliente hasta la finalización de la prestación, mientras que en otras es posible que solamente busque valorarse la calidad percibida a lo largo de todos los pasos de prestación del servicio en los que interviene el cliente. En este caso, se harán preguntas relativas a todo el servicio.

Asimismo habrá casos en los que resulte interesante centrarse en un aspecto concreto de la prestación del servicio para poder recoger con mayor nivel de detalle las debilidades que presenta y sus oportunidades de mejora; de esta forma, cuando proceda a elaborarse un cuestionario de opinión, todas las preguntas deberán estar enfocadas a la recolección de las opiniones de los clientes sobre ese aspecto concreto. Por ejemplo, el grado de satisfacción general para operar con una determinada entidad bancaria dada o el grado de satisfacción de atributos en función de la profesionalidad, el trato recibido o la predisposición a ayudar son algunos de los aspectos clave que determinan la naturaleza de la atención al cliente en este tipo de entidades.

Actividades

5. Razone si las entidades del sector financiero deberían promover más el uso de cuestionarios de opinión o entrevistas para lograr mejorar la calidad de los servicios que prestan a sus clientes.

En resumen, los métodos de recogida de información de los clientes como los cuestionarios de opinión, las entrevistas, las reclamaciones o el personal de contacto de la entidad constituyen herramientas básicas para conocer a la clientela y lograr diferenciarse dentro del sector, ofreciendo la calidad que el cliente espera recibir en la prestación del servicio.

Sabía que...

Con el fin de conocer las expectativas e inquietudes de los clientes, el Banco Santander ha realizado más de un millón de encuestas en sus principales mercados.

Parámetros de la calidad en atención al cliente

En virtud de lo que establece la Ley General para la Defensa de los Consumidores y Usuarios, “el servicio de atención al cliente es clave para garantizar una buena imagen comercial del empresario y determinante del grado de satisfacción de los consumidores y usuarios. Tan importante como maximizar la calidad técnica de los servicios prestados —tales como la continuidad del servicio, el cumplimiento de ofertas o los niveles de cobertura— es mejorar la relación con el cliente a través de los servicios de atención”. La práctica muestra que muchas de las quejas y reclamaciones formuladas ante los diferentes servicios de consumo no se presentarían si las entidades dispusieran de departamentos de atención al cliente más eficaces.

Por ello, hay que tener en cuenta una serie de parámetros a la hora de medir la calidad de la atención prestada al cliente, como los aspectos físicos, los aspectos personales y la fiabilidad del servicio; de esta forma, aspectos como la extensión de la red de oficinas, la formación técnica del personal o la reputación y credibilidad de la propia entidad constituyen elementos fundamentales en la calidad del servicio prestado.

Sirva como muestra de ello el hecho de que un elevado número de quejas y reclamaciones presentadas ante la Administración de Consumo procede de la reiteración de llamadas a servicios de atención al cliente que han sido atendidas por personal que carece de formación técnica, ofrece información diversa e, incluso, discrepante y no facilita números o claves de identificación.

Estas carencias no solo provocan la insatisfacción de los clientes, sino que, a su vez, desprestigian la imagen comercial de las entidades, con el consecuente perjuicio en el seno del mercado; de ahí que, por medio de esta ley, se haya procedido al establecimiento de dichos parámetros de calidad que, obligatoriamente, deben cumplir los servicios de atención al cliente.

Como consecuencia de ello, el protagonismo del personal que trabaja en las entidades financieras ha cobrado mayor relieve durante los últimos años al ser considerado pieza clave no solo en la satisfacción del cliente que percibe la calidad del servicio prestado, sino también en la rapidez y el trato amable con que lo atienden. Por tanto, es posible concluir que la actuación del personal de la entidad incide en el grado de fidelización del cliente y en el volumen de negocio que realice con ella.

Nota

En el seno de las entidades bancarias o de crédito, los errores suponen una oportunidad para lograr incrementar el grado de fidelización de los clientes.

A continuación, se muestra el formulario de satisfacción al cliente que el Departamento de Calidad del Banco Santander utiliza para canalizar las sugerencias de sus clientes con el fin de fomentar un nivel óptimo en la calidad del servicio.

Formulario de satisfacción del cliente del Banco Santander

Llegados a este punto, hay que volver a incidir en el hecho de que las entidades del sector financiero se enfrentan a un mercado cada vez más competitivo, con competidores a un solo clic de distancia y consumidores que esperan una experiencia superior como clientes. Por tanto, hay que averiguar qué desean los clientes de servicios financieros, cuáles son sus expectativas y, sobre todo, en qué apoyan sus percepciones de calidad; de esta forma, expertos reconocidos como Parasuraman, Zeithaml y Berry desarrollaron (1985) el denominado modelo SERVQUAL, en el cual se recogen las cinco dimensiones en la calidad del servicio financiero o, lo que es lo mismo, los resultados respecto a lo que los clientes esperan del funcionamiento del servicio prestado por la entidad:

Además de las dimensiones referidas, hay que tener en cuenta que, a la hora de adquirir un producto o servicio financiero, el cliente se forja una serie de expectativas en función de lo que escucha de otros clientes, de sus propias necesidades, de experiencias anteriores con productos o servicios similares o de la comunicación externa de los proveedores.

En la siguiente tabla, aparecen recogidos algunos de los factores que pueden utilizarse para medir cada una de las dimensiones referidas a la calidad de los servicios que prestan las entidades financieras.

| Factores | Descripción de los indicadores |

| Fiabilidad |

|

| Empatía |

|

| Capacidad de respuesta |

|

| Seguridad |

|

| Elementos tangibles |

|

Si tras finalizar la prestación del servicio el cliente ha visto cubiertas sus necesidades, los indicadores reflejarán un alto grado de satisfacción y el cliente reconocerá la calidad del servicio, con lo que se iniciará el proceso de fidelización por parte de la entidad.

Actividades

6. Argumente cuál cree que es la dimensión de la calidad de la que más esperan los clientes de servicios financieros.

Para poner en marcha este proceso de fidelización se hace necesaria, en primer lugar, la búsqueda de información sobre el cliente y el establecimiento de relaciones mediante un proceso de planificación en el que no solamente interviene el reconocimiento del cliente, sino también la orientación de la entidad a las necesidades de este y la búsqueda de una clara diferenciación a través de factores emocionales al margen de la mera transacción comercial.

En este sentido, hasta hace algunos años las entidades centraban sus esfuerzos de fidelización en iniciativas directamente relacionadas con el uso de un producto o servicio en particular; sin embargo, hoy en día las entidades demuestran un interés cada vez mayor por los programas de fidelización a gran escala, esto es, programas que recompensan al cliente por la totalidad de sus relaciones con la entidad. Esta estrategia implica que los bancos puedan reconocer a sus clientes en función del valor total que les aporta el uso de los productos y servicios de la entidad; de esta forma, las entidades del sector pueden recompensar a su clientela por el uso de los servicios bancarios online frente a los que se ofrecen en las oficinas o promover actividades de venta online como prioridad.

La evolución de los clientes y del propio mercado ha dado lugar a un cambio de paradigma en el enfoque comercial y organizativo, donde la multicanalidad se ha convertido en la principal tendencia de las entidades del sector. Se trata de identificar las necesidades de los clientes y ofertarles productos y servicios que les aporten un verdadero valor añadido a través de los diferentes esquemas de atención (sucursal, cajero automático, tarjeta de crédito, call center, internet, etc.), con el fin de darles un mejor servicio y anticiparse a las nuevas demandas.

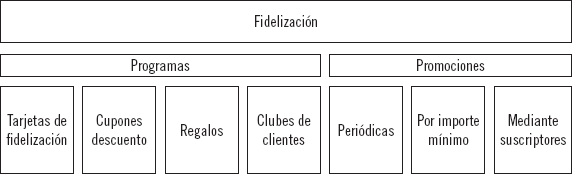

De esta forma, los programas de fidelización —dirigidos a la creación de vínculos entre los clientes y la empresa— y las promociones —orientadas a incrementar la frecuencia con la que se producen las compras— suponen la utilización de una gran cantidad de datos, cuya finalidad no es otra que ofrecer al cliente una experiencia de calidad en todos y cada uno de los estadios de su ciclo de vida como consumidor de servicios financieros.

A continuación, puede observarse que el objetivo de la fidelización puede alcanzarse por medio de dos grandes grupos de acciones: por un lado, los programas de fidelización (tarjetas, cupones descuento, regalos y creación de clubes de clientes) y, por otro, las promociones orientadas a la fidelización (periódicas, por importe mínimo y captación por medio de suscriptores). De esta manera, la entrega de un regalo como gratificación por la contratación de un producto o servicio financiero, o el envío a través del correo electrónico de una promoción especialmente diseñada para el cliente representan dos de las acciones más comunes entre las entidades de crédito.

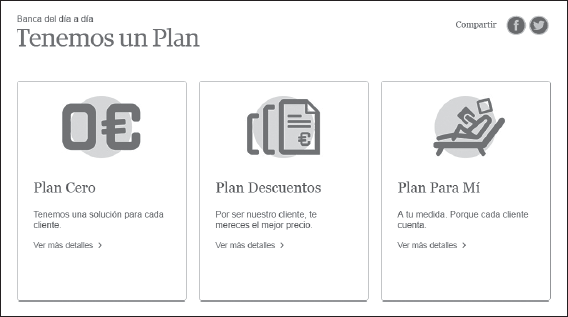

Un ejemplo de programa de fidelización es la campaña comercial que el Banco Popular puso en marcha el 15 de octubre del 2015, a través de la cual pretendía aumentar el número de clientes y elevar su vinculación para incrementar su grado de rentabilidad. Con comisiones cero, descuentos y ofertas especiales, el grupo se ha lanzado en busca de la fidelización de sus clientes ofreciendo productos y servicios distintos para cada colectivo en función de su edad y de las necesidades de cada uno.

El programa, que se publicita en la página web de la entidad, ofrece ventajas y exige distintos tipos de condiciones, pero con el patrón común de comisiones cero, rebajas en la compra en múltiples establecimientos y condiciones preferentes en una variedad de espectáculos y actividades de ocio. Asimismo, la entidad requiere que, en caso de tener menos de 50 años, se utilicen los canales digitales.

Acceso a la campaña “Tenemos un plan” a través de la web del Grupo Banco Popular

Actividades

7. Busque información sobre las plataformas de gamificación como vía de aportación de valor al usuario web de servicios financieros y averigüe si alguna entidad del sector financiero ha apostado ya por este tipo de recursos a través de su página web.

Aplicación práctica

Con el fin de fidelizar a buena parte de sus clientes, el Departamento de Marketing de una importante entidad bancaria está planificando el lanzamiento de un producto que permita a los usuarios realizar la mayoría de sus compras en un determinado establecimiento o grupo de tiendas.

Determine cuál de los programas vistos hasta ahora podría ajustarse de manera adecuada a ese objetivo.

SOLUCIÓN

En este caso, el programa de fidelización de clientes que mejor responde a las expectativas de este departamento es la tarjeta de fidelización, ya que a través de ella se dará preferencia a su titular a la hora de adquirir productos especialmente demandados o se le ofrecerá la posibilidad de reservar un producto con antelación, entre otras acciones. Todo ello con el fin de premiar siempre la confianza del cliente en la entidad con importantes descuentos o servicios adicionales canjeables por puntos.

Dentro del denominado proceso de negociación bancaria, el cliente es la parte más débil de la relación financiera, ya que, la mayoría de las veces, su intervención queda meramente reducida a la decisión de aceptar o no el contrato de un producto o servicio financiero bajo las condiciones que establece la entidad financiera. Por ello, resulta necesario arbitrar unas reglas que permitan proteger al cliente garantizando sus derechos y limitando la posibilidad de que se efectúen malas prácticas bancarias.

Por tanto, las entidades deben mantener un comportamiento correcto en sus relaciones con los clientes, para lo cual deben actuar siguiendo los principios de transparencia, eficiencia y diligencia en sus actuaciones. En España, la regulación del sector financiero es competencia del Ministerio de Economía y del Banco de España, entre cuyas funciones figura la de la supervisión bancaria, entendida esta como un sistema de vigilancia al que están sometidos los bancos, con objeto de conocer el cumplimiento de la normativa vigente.

Es en este punto donde tiene cabida la resolución de situaciones conflictivas derivadas de un mal funcionamiento de la entidad financiera en su relación con la clientela como, por ejemplo, demoras injustificadas, desatenciones o cualquier otro tipo de actuación deficiente, sobre todo, en lo que se refiere al tratamiento de quejas y reclamaciones.

Sabía que...

Según más de 8.000 socios de la Organización de Consumidores y Usuarios (OCU), las entidades bancarias con un mayor índice de satisfacción entre sus usuarios son ING Direct, Triodos Bank, EVO Banco y Caja de Ingenieros.

Hoy en día, la ausencia de reclamaciones ante una entidad no implica necesariamente una atención de calidad por parte de esta, ya que es posible que los clientes consideren inútil presentar reclamaciones o que decidan cambiar de entidad antes de perder el tiempo en la exposición de sus quejas. Por ello, los estudios sobre el comportamiento general de los usuarios de cualquier producto o servicio concluyen que, de cada cien clientes con alguna queja, solamente cinco presentan reclamaciones, mientras que el 95 % restante opta por silenciar sus quejas delante de los empleados de la entidad.

No ignorar las reclamaciones

Las entidades del sector deben agradecer al cliente la iniciativa de presentar una reclamación, pues, aunque a la entidad le interesa evitar las reclamaciones, una vez que se ha producido el hecho que da pie a que se presenten, los profesionales tienen que hacer todo lo posible por estimular a los clientes descontentos a exponer de inmediato sus quejas escuchándolos activamente. A fin de cuentas, el cliente tiene siempre el derecho de mostrar su disconformidad ante una situación que no cubre sus aspiraciones. No se trata de afirmar que a la entidad le resulte agradable recibir quejas por parte de los clientes, pero sí es cierto que las posibilidades de que esas quejas ayuden a mejorar la calidad del servicio hacen que estas deban entenderse como algo positivo.

Actividades

8. Averigüe cuáles son las actuaciones bancarias de las que se derivan las situaciones conflictivas más comunes entre los clientes y las propias entidades.

Según el último informe publicado por el Departamento de Conducta de Mercado y Reclamaciones del Banco de España, en 2014 se atendieron 84.673 nuevos casos presentados por usuarios de servicios financieros. De ellos, 29.528 fueron reclamaciones y 159, quejas, que dieron lugar a la apertura del correspondiente expediente. El resto fueron consultas, de las cuales 51.682 fueron consultas telefónicas y 3.304, consultas planteadas por escrito, en su mayoría, a través de medios telemáticos.

Atendiendo a estas cifras, es lógico pensar que son muchos los casos en los que las quejas o reclamaciones presentadas por los clientes no son resueltas de manera rápida y eficaz, lo que provoca, en ocasiones, conflictos entre estos y la propia entidad o uno de sus departamentos. Por tanto, dentro del proceso de resolución de situaciones conflictivas, es necesario, en primer lugar, hacer alusión al hecho de no ignorar las reclamaciones, ya que una de las actuaciones más comunes para eludir una reclamación consiste en remitir al cliente de un sitio a otro con la excusa de que su problema queda fuera del ámbito de actuación de la entidad.

Ignorar de este modo una queja no contribuirá en ningún momento a solucionar la cuestión ni a sosegar los ánimos de quien acude a exigir una explicación. En caso de que el empleado de la entidad deba remitir al cliente a otro departamento, se escuchará con atención su planteamiento y, una vez que este haya concluido su exposición, se le explicará quién lo atenderá adecuadamente y por qué.

Sabía que...

De los 2.838 informes emitidos a favor de los clientes por el Servicio de Reclamaciones del Banco de España, en 2012, solo en 519 casos (18 %), las entidades rectificaron su decisión final, es decir, en el 82 % de las situaciones la entidad decidió mantener su posición, a pesar de que el Banco de España le dio la razón al cliente.

Mantener la calma y escuchar

En función de la personalidad del cliente, el empleado de la entidad podrá comprobar su grado de implicación en la presentación de la queja o reclamación. En este caso, la actitud correcta consiste en evitar, sea como sea, el enfrentamiento, ya que, cuando se atiende una reclamación, no entra en juego el prestigio personal del empleado, sino la satisfacción del cliente y, como consecuencia, su fidelidad.

Aunque hay clientes/usuarios especialmente polémicos que parecen disfrutar protestando, lo normal es que la presentación de una queja sea también un momento difícil para el cliente. Por ello, el empleado debe facilitar en todo momento el tránsito desde la irritación inicial hacia una conversación sosegada y tranquila a sabiendas de que, en ocasiones, puede darse el caso de que la propia excitación del reclamante le impida expresarse con suficiente claridad para ser entendido.

Indagar y pedir disculpas

Por tanto, es tarea del profesional de la entidad indagar en todos los aspectos relacionados con el problema, identificar la causa real y ofrecer, por último, una solución. De esta forma, cuando las quejas han sido originadas por un error del propio cliente/usuario, el empleado debe evitar establecer una relación de superioridad para recriminárselo; en otras palabras, hay que asumir que, si el error cometido por el cliente se deriva de su desconocimiento del producto, es responsabilidad de la entidad mantenerlo bien informado sobre cualquier asunto que sea de su interés.

Actividades

9. Busque informes sobre las reclamaciones con resultados favorables al reclamante en la web del Banco de España y establezca cuáles son los principales errores cometidos por las entidades financieras en materia de información y documentación.

Aplicación práctica

La entidad con la que opera la Sra. Martínez ha modificado hace poco la comisión de mantenimiento aplicable a su cuenta por medio de una comunicación dirigida a ella. Disconforme con las nuevas condiciones, la Sra. Martínez se ha dirigido a su entidad para solicitar la cancelación de la cuenta. Después de una intensa conversación con la interventora, la clienta ha logrado que cancelen su cuenta; sin embargo, se ha negado a restituirle la parte proporcional de la comisión de mantenimiento, lo cual ha hecho que la clienta opte por presentar de inmediato una reclamación.

¿Qué resolución considera que adoptará el Servicio de Reclamaciones ante lo sucedido?

SOLUCIÓN

Si el titular de la cuenta renuncia a mantenerla, la entidad está obligada a restituir la parte proporcional de la comisión de mantenimiento adeudada correspondiente al tiempo en el que no haya sido usada.

En virtud de esto, el Servicio de Reclamaciones considera que la entidad se ha apartado de las buenas prácticas bancarias al no retornar la comisión controvertida, ya que su cobro se ha producido al inicio del periodo de liquidación y, teniendo en cuenta que la clienta ha pedido y obtenido la cancelación de la cuenta, el servicio que justifica el pago de la comisión no se ha prestado.

Por lo tanto, el resultado de la reclamación presentada por la Sra. Martínez es favorable.

Ofrecer una solución rápida

Por otra parte, cuanta más información obtenga el empleado sobre el origen y las causas del problema que presenta el cliente/usuario y sobre las consecuencias o perjuicios originados, mejor preparación tendrá para orientar la cuestión hacia una solución satisfactoria. Es más, si durante el proceso de indagación se adopta una actitud calmada, es posible que el cliente descubra por sí mismo que la verdadera dimensión del problema es menos dramática de lo que pensaba en un principio. Por supuesto, hay que comprobar la veracidad de los datos proporcionados por el cliente/usuario y, llegado el caso de tener que hacer frente a un error propio, pedir disculpas sin eludir la responsabilidad en ningún momento.

En este sentido, cada una de las reclamaciones que gestiona una entidad representa una segunda oportunidad a la hora de lograr la satisfacción del cliente de servicios financieros, lo cual supone ofrecerle una solución rápida, especialmente, cuando la responsabilidad del error cometido procede de forma manifiesta de la propia entidad bancaria. Así, una respuesta adecuada a las quejas del cliente consiste en encontrar una solución al caso que se plantea, obtener su aprobación, actuar inmediatamente e informar al cliente con total sinceridad en caso de que el problema no tenga solución.

Despedirse y dar las gracias

A la hora de cerrar la gestión derivada de una posible reclamación, el profesional de la entidad bancaria debe agradecer al cliente su actuación por la oportunidad brindada, tanto a él personalmente como a la entidad en su conjunto, de mejorar el servicio ofrecido; de hecho, cualquier tipo de agradecimiento no dejará de sorprender al reclamante, quien, como mínimo, esperaría una actitud defensiva por parte del empleado. Es decir, hay que procurar que el cliente perciba que el clima de cooperación ha ocupado el lugar de las crispaciones y que su actuación se ha interpretado como una oportunidad para complacerlo, reduciendo al mínimo cualquier situación conflictiva originada al comienzo de la gestión.

Controlar la gestión del proceso

Una vez finalizado el proceso para la resolución de una situación conflictiva, hay que contemplar dos posibilidades diferentes: o la queja se ha solucionado durante el proceso, o la solución continúa pendiente. En el primer caso, el empleado de la entidad tiene que anotar cuáles han sido las causas y las consecuencias de la reclamación, ya que su estudio permitirá establecer acciones de corrección y controles de calidad, así como detectar errores de funcionamiento. Si la solución que se ha ofrecido al cliente continúa pendiente, se tomarán todas las medidas necesarias para cerrar con éxito su demanda respetando los aspectos que, previamente, se hayan convenido con él.

Evitar que suceda de nuevo

Como conclusión, es posible determinar lo importante que resulta la atención al cliente en el proceso de resolución de una reclamación, tanto para gestionar de manera adecuada el enfado del reclamante como para obtener soluciones que resulten factibles para la entidad y sean del gusto del cliente. La consecución de este equilibrio requiere la máxima atención, por lo que el empleado debe evitar en la medida de lo posible tanto un exceso de complicidad con el cliente como una rigidez normativa en el respeto por los intereses de la entidad. A fin de cuentas, lo que está en juego es la capacidad del empleado de comprender a los clientes en las situaciones más diversas y de mostrar el desarrollo de una iniciativa justa en cada uno de los casos.

Actividades

10. ¿Qué recomendaciones daría a las entidades bancarias en materia de resolución de situaciones conflictivas originadas como consecuencia de las conocidas como “cláusulas suelo”? Justifique su respuesta.

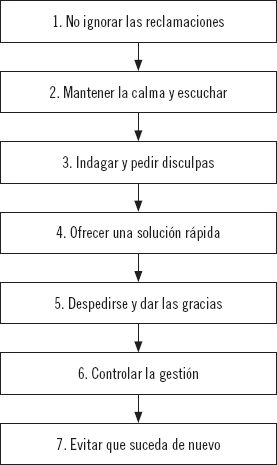

A continuación, se presenta un esquema con las fases del proceso de resolución de situaciones conflictivas originadas como consecuencia de la atención al cliente.

Para aprovechar toda la información que las quejas o reclamaciones de los clientes ponen a disposición de las entidades, es imprescindible que estas cuenten con un sistema adecuado para su gestión con el objeto de que pueda extraerse todo su potencial para lograr una mejora continua en el tratamiento de dichas manifestaciones.

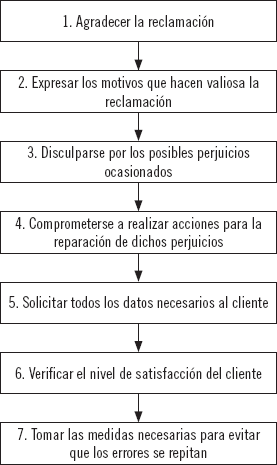

De esta forma, la Agencia Estatal de Evaluación de las Políticas Públicas y la Calidad de los Servicios establece una serie de fases a tener en cuenta a la hora de valorar las quejas y reclamaciones como una oportunidad de mejora para las entidades.

Actividades

11. Una entidad bancaria no ha atendido la orden de devolución de un recibo, del que tampoco ha acreditado la existencia de una orden de domiciliación dada por el cliente. Explique los pasos que debe seguir la entidad para reparar los perjuicios que haya podido causar al cliente.

Aplicación práctica

Hace unos meses, el Sr. Ortiz comunicó a su entidad la orden de anular la domiciliación de los recibos de una compañía aseguradora; sin embargo, dicha anulación no tuvo el resultado pretendido, pues al poco tiempo volvió a adeudarse un recibo de la misma compañía, debido a una incidencia en la identificación informática del emisor o del recibo. Ante la gravedad de lo ocurrido, el Sr. Ortiz no tardó en presentarse en la oficina bancaria, donde presentó formalmente una reclamación.

Indique las reglas que debería seguir la entidad para tratar de manera satisfactoria la reclamación.

SOLUCIÓN

En primer lugar, la entidad de crédito debe agradecer al Sr. Ortiz el hecho de haber presentado una reclamación ante dicho incidente y expresarle los motivos por los cuales la Dirección de la entidad la considera valiosa.

A continuación, la entidad ha de indagar y disculparse por los perjuicios que haya podido causarle al haber puesto a su disposición un método no efectivo para la anulación de las domiciliaciones de recibos, así como comprometerse en todo momento a reparar cualquier posible daño.

Para terminar, la entidad tiene que hacer lo posible por ofrecer una solución rápida al Sr. Ortiz. Para ello, debe controlar la gestión del proceso con el objetivo de evitar que vuelva a producirse el mismo error.

Dentro del sector financiero, la defensa de la clientela ha pivotado tradicionalmente sobre dos ejes: por un lado, la normativa prudencial y de solvencia de las entidades de crédito, que tiene un efecto directo y muy valioso sobre la protección de los clientes; por otro, un sistema especial de protección directa del cliente, ya que, además de la protección de los usuarios de servicios de inversión y de seguro, la protección del cliente de servicios financieros trata de paliar los efectos que produce la desventaja informativa, fomentando la transparencia en la relaciones que se establecen entre la entidad y el cliente durante la negociación.

Normativa en materia de transparencia y protección del cliente de servicios bancarios

En este sentido, ha de destacarse la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios, que tiene por objeto garantizar el adecuado nivel de protección de los clientes de entidades de crédito mediante la implantación de medidas de transparencia en la prestación de servicios financieros bancarios. Como muestra de ello, a continuación, se reproducen algunos de los artículos que recoge la orden referida en materia de publicidad, comunicaciones, explicaciones adecuadas, asesoramiento, requisitos de forma y servicios bancarios vinculados, pues todos ellos son factores que influyen en las situaciones conflictivas entre la entidad bancaria y el cliente.

Artículo 5. Publicidad

Toda la publicidad de las entidades de crédito que haga referencia a los servicios bancarios debe ser clara, objetiva y no engañosa, en virtud de lo previsto en la Orden EHA/1718/2010, de 11 de junio, de regulación y control de la publicidad de los servicios y productos bancarios, y en la Circular 6/2010, de 28 de septiembre, del Banco de España, a entidades de crédito y entidades de pago, sobre publicidad de servicios y productos bancarios.

Artículo 8. Comunicaciones al cliente

Artículo 9. Explicaciones adecuadas

Las entidades de crédito deberán facilitar en todo momento a sus clientes las explicaciones necesarias para la comprensión de los términos esenciales de todo servicio bancario ofertado y adoptar una decisión informada teniendo en cuenta sus necesidades y su situación financiera. Estas explicaciones recogerán la aclaración de la información y de las comunicaciones a las que se refiere esta orden, así como una indicación sobre las consecuencias que la celebración de un contrato de servicios bancarios pueda tener para el cliente.

Artículo 10. Asesoramiento en materia bancaria

Cuando las entidades de crédito y los clientes decidan suscribir un contrato de servicio bancario de asesoramiento, las entidades deberán informar expresamente a los clientes de esta circunstancia y, salvo que el servicio sea gratuito, habrán de recibir una remuneración independiente por este concepto.

La prestación de este servicio por parte de la entidad estará sometida al régimen de transparencia previsto en esta orden ministerial e implicará la obligación de las entidades de actuar en el mejor interés del cliente basándose en un análisis objetivo y suficientemente amplio de los servicios bancarios disponibles en el mercado y considerando tanto la situación personal y financiera del cliente como sus preferencias y objetivos. A los efectos de este artículo, se entenderá por asesoramiento toda recomendación personalizada que la entidad haga para un cliente concreto respecto a uno o más servicios bancarios disponibles en el mercado.

Artículo 11. Requisitos de forma e información resaltada

Artículo 12. Servicios bancarios vinculados

Las entidades de crédito que comercialicen servicios bancarios vinculados a la contratación de otro servicio, financiero o no, deberán informar al cliente sobre la posibilidad o no de contratar cada servicio de manera independiente y en qué condiciones. En caso de que solo resulte posible la contratación del servicio bancario vinculado a la contratación de otros en las condiciones ofertadas, se informará al cliente de la parte del coste total que corresponde a cada uno de los servicios, en la medida en que dicho coste esté disponible para la entidad, y de los efectos que su no contratación individual o cancelación anticipada producirían sobre el coste total de los servicios bancarios.

Sabía que...

El incumplimiento de lo previsto en estos artículos será sancionado con arreglo a lo dispuesto en el artículo 18 de la Ley 22/2007, de 11 de julio, sobre comercialización a distancia de servicios financieros destinados a los consumidores, en los casos en los que esta resulte de aplicación.

Actividades

12. Según el Banco de España, enumere los principios inspiradores que deben regular la relación de una entidad con sus clientes y determine cuáles de los artículos referidos en el contenido versan sobre dichos principios.

Aplicación práctica

Una sucursal bancaria percibió hace una semana una comisión por la ampliación y modificación de un préstamo sobre la totalidad de su importe. Aunque el porcentaje estaba pactado y se ajustaba a las tarifas, el Servicio de Reclamaciones del Banco de España considera que tenía que haberse aplicado tan solo a la ampliación del capital prestado y no al capital pendiente de amortizar, pues lo contrario supone duplicar una comisión que ya se ha liquidado por el servicio de apertura con ocasión de la primera concesión del préstamo.

Especifique qué artículo en materia de transparencia y protección del cliente ha incumplido esta sucursal.

SOLUCIÓN

En este caso, la sucursal bancaria ha incumplido el contenido relativo al apartado 3 del artículo 8 sobre comunicaciones a los clientes, donde se detalla de manera explícita que las entidades facilitarán a sus clientes, en cada liquidación de intereses o comisiones que practiquen por sus servicios, un documento de liquidación en el que se expresará con claridad y exactitud la comisión aplicada con la indicación concreta de su concepto, base y periodo de devengo.

Dentro de la normativa que regula la transparencia y la protección del cliente de servicios bancarios, se recoge una serie de normas aplicables al Servicio de Atención y Defensa del Cliente:

Actividades

13. Busque información sobre las principales normas que regulan los servicios de pago y las condiciones generales de contratación de productos y servicios financieros.

A los efectos de la Circular 7/2013, de 25 de septiembre, tendrán la consideración de quejas aquellas que presenten los usuarios de servicios financieros por las demoras, desatenciones o cualquier otro tipo de actuación deficiente observada en el proceder de la entidad financiera contra la que se presenta la queja. A su vez, serán reclamaciones las presentadas por los usuarios de servicios financieros con el fin de obtener la restitución de un interés o derecho perjudicado, como consecuencia de una acción u omisión de la entidad en contra de lo que dispone la normativa de transparencia y protección de la clientela o de las buenas prácticas y usos financieros.

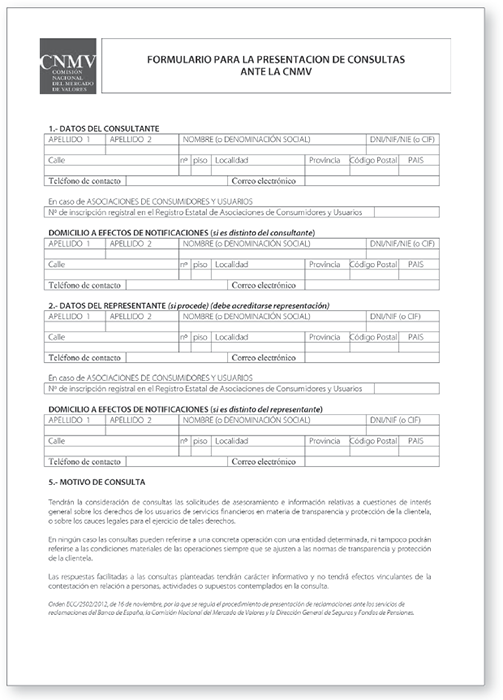

Para dotar de plena efectividad a lo dispuesto en la Ley 2/2011, de 4 de marzo, de Economía Sostenible, la Orden ECC/2502/2012, de 16 de noviembre, por la que se regula el procedimiento de presentación de reclamaciones ante los servicios de reclamaciones del Banco de España, la Comisión Nacional del Mercado de Valores y la Dirección General de Seguros y Fondos de Pensiones, viene a detallar el procedimiento que han de seguir los usuarios para la presentación de quejas, reclamaciones y consultas ante estos servicios.

La tramitación de las quejas y reclamaciones de clientes de servicios financieros en relación con la actividad desarrollada por las entidades debe llevarse a cabo a través de los cauces legales que establece la Orden ECC/2502/2012, de 16 de noviembre. De esta forma, puede presentar una queja o reclamación y formular una consulta cualquier cliente/usuario de un servicio financiero prestado por una entidad supervisada por el Banco de España, la Comisión Nacional del Mercado de Valores o la Dirección General de Seguros y Fondos de Pensiones (DGSFP), ya sea una persona física o jurídica, española o extranjera, personalmente o a través de un representante. El único criterio con carácter limitativo es que se refieran a los derechos derivados de las normas de transparencia y protección y a los cauces para su ejercicio.

Al objeto de facilitar la tramitación de estos procedimientos, la orden permite que las quejas y reclamaciones se presenten ante cualquiera de los tres servicios de reclamaciones, independientemente del contenido. Si el servicio que recibe la queja o reclamación no fuera el competente para tramitarla, se la remitirá al que sí lo sea, sin necesidad de que el cliente lleve a cabo ninguna gestión adicional. No obstante, para la admisión y tramitación de quejas o reclamaciones ante el servicio de reclamaciones correspondiente, será imprescindible que el reclamante acredite haberlas formulado previamente al Servicio de Atención al Cliente o, en su caso, al defensor del cliente o partícipe de la entidad contra la que se reclame.

Denegada la admisión de las quejas o reclamaciones, desestimada total o parcialmente su petición o transcurrido el plazo de dos meses desde la fecha de su presentación en el Servicio de Atención al Cliente o, en su caso, al defensor del cliente o partícipe de la entidad contra la que se reclame sin que haya sido resuelta, el interesado podrá presentar su queja o reclamación indistintamente ante cualquiera de los servicios de reclamaciones, con independencia de su contenido.

Recibidas las quejas o reclamaciones por el servicio de reclamaciones al que corresponda su conocimiento por razón de la materia, se verificará la concurrencia de las circunstancias y, en caso de que se cumplan los requisitos necesarios, se procederá a la apertura de un expediente por cada queja o reclamación, en el que se incluirán todas las actuaciones relacionadas con esta; en caso contrario, se requerirá al reclamante para completar la información en el plazo de diez días hábiles a contar desde la fecha en la que haya recibido la notificación, especificándose con claridad la información que falta para completar la queja o reclamación, con apercibimiento de que, si no la completase, se tendrá por desistido.

Sin embargo, para la admisión y tramitación de quejas o reclamaciones ante el servicio de reclamaciones correspondiente, no será necesario acreditar haberlas formulado previamente al Departamento de Atención al Cliente o, en su caso, al defensor del cliente o partícipe cuando tengan por objeto la demora o incumplimiento de una decisión del Departamento de Atención al Cliente o, en su caso, del defensor del cliente o partícipe de la entidad en sentido favorable al cliente que hubiera versado sobre el objeto de la queja o reclamación.

Actividades

14. Las entidades de crédito deben ofrecer una información ajustada a la efectividad de los costes y gastos inherentes a las operaciones de financiación que cierran con sus clientes. Ponga un ejemplo de una entidad que no haya informado de manera adecuada a sus clientes del importe de los gastos derivados de la operación que pretendía realizar y describa el proceso que contextualizará la correspondiente reclamación.

Información y asesoramiento en sus relaciones con las entidades bancarias: las consultas

Dentro del carácter formal del procedimiento de recogida de quejas y reclamaciones es necesario hacer alusión a la presentación de consultas como paso previo a la formalización de una queja o reclamación. En este sentido, la orden referida establece que estas podrán presentarse ante cualquiera de los servicios de reclamaciones del Banco de España, de la Comisión Nacional de Mercado de Valores o de la Dirección General de Seguros y Fondos de Pensiones o en sus correspondientes delegaciones. En estos casos, una vez presentada la consulta, será remitida al servicio de reclamaciones competente para su tramitación.

La presentación de consultas en cualquiera de los lugares señalados con anterioridad podrá efectuarse a través de los siguientes medios:

Asimismo, en las consultas se harán constar los siguientes datos:

Si la solicitud de la consulta no reúne los requisitos señalados en los apartados anteriores, se requerirá al interesado para que, en un plazo de diez días hábiles, subsane la falta o acompañe los datos, elementos y documentos precisos, con la advertencia de que, si así no lo hiciera, su escrito será archivado sin más trámites. El servicio de reclamaciones competente archivará el expediente con notificación al interesado de las consultas que no cumplan los requisitos establecidos en los anteriores apartados y no sean subsanadas previo requerimiento al efecto.

Las consultas nunca pueden referirse a una operación concreta con una determinada entidad financiera, sin perjuicio de poder plantearse la oportuna reclamación ante los correspondientes organismos públicos. Tampoco podrán referirse a las condiciones materiales de las operaciones siempre que se ajusten a las normas de transparencia y protección de la clientela, ni a los contratos de seguro por grandes riesgos. En estos casos, los expedientes serán archivados previa notificación al interesado.

La presentación de una consulta no interrumpirá los plazos señalados en el correspondiente ordenamiento para el ejercicio de los derechos ni suspenderá la tramitación de los procedimientos. Se informará de dicha circunstancia al interesado una vez recibida la consulta por el servicio de reclamaciones correspondiente.

El servicio de reclamaciones competente contestará a la cuestión que se haya planteado, precisando los derechos del solicitante en materia de transparencia y protección a la clientela y los cauces legales existentes para su ejercicio. El plazo máximo de contestación será de un mes a partir de la fecha de presentación de la consulta en el servicio de reclamaciones competente. La falta de contestación en dicho periodo de tiempo no implicará la aceptación de los criterios expresados por los usuarios de servicios financieros en la consulta. La contestación a la consulta poseerá carácter informativo y no tendrá efectos vinculantes en relación con las personas, actividades o supuestos contemplados en la consulta.

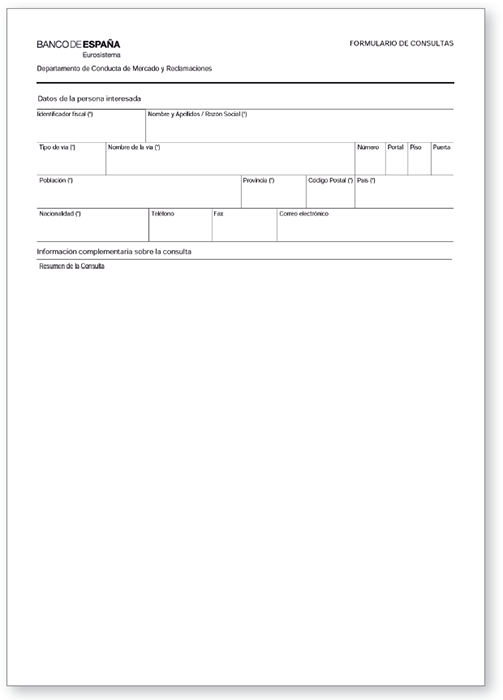

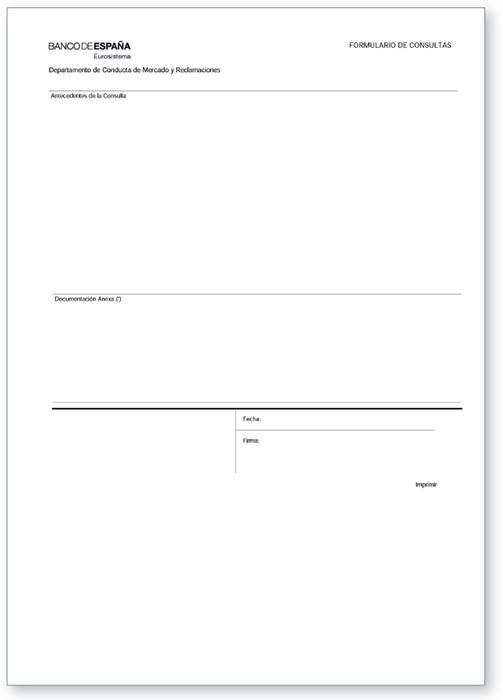

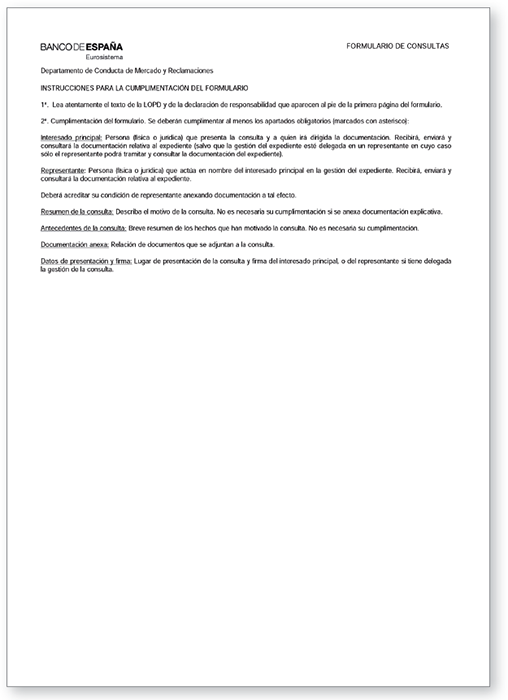

A continuación, se exponen los formularios oficiales que el Banco de España, la Comisión Nacional del Mercado de Valores y la Dirección General de Seguros y Fondos de Pensiones ponen a disposición de los clientes y usuarios para la realización de consultas.

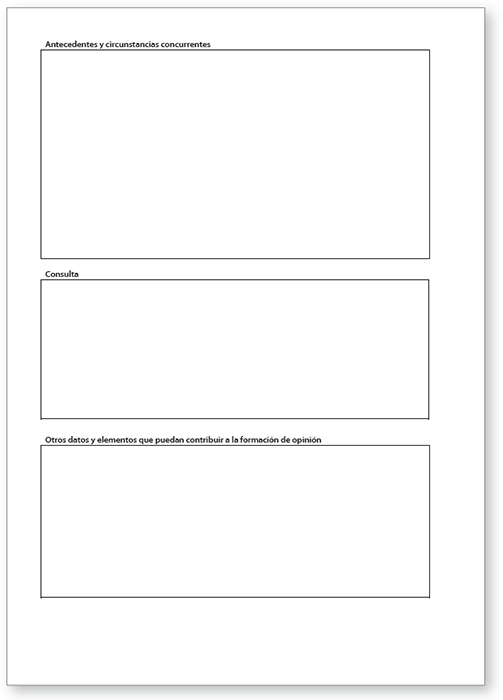

Formulario de consultas del Banco de España (1)

Formulario de consultas del Banco de España (2)

Formulario de consultas del Banco de España (3)

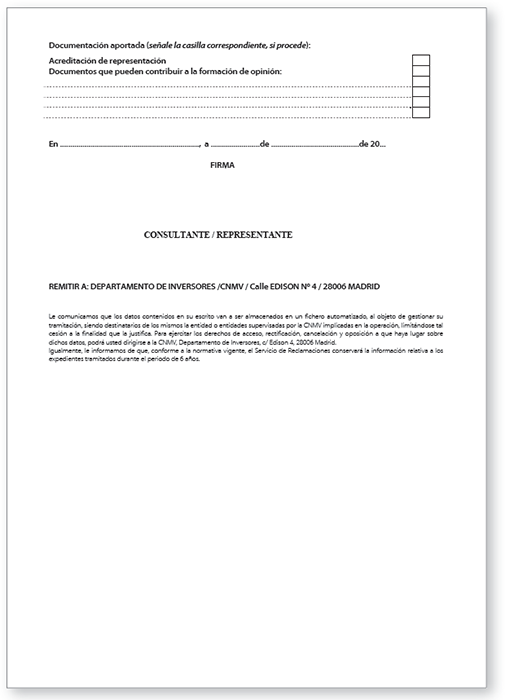

Formulario para la presentación de consultas ante la Comisión Nacional del Mercado de Valores (CNMV) (1)

Formulario para la presentación de consultas ante la Comisión Nacional del Mercado de Valores (CNMV) (2)

Formulario para la presentación de consultas ante la Comisión Nacional del Mercado de Valores (CNMV) (3)

Formulario de consulta ante la Dirección General de Seguros y Fondos de Pensiones

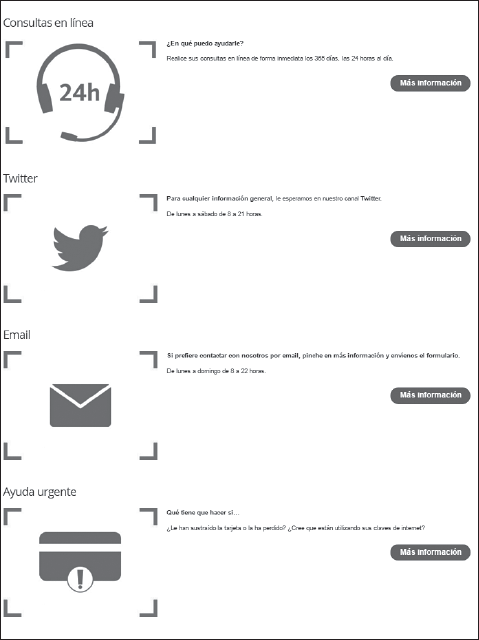

En virtud del marco legislativo vigente hasta ahora, algunas entidades financieras han comenzado a desarrollar iniciativas tecnológicas acordes a los procedimientos que regula la Orden ECC/2502/2012, de 16 de noviembre, con objeto de mejorar la tramitación de las reclamaciones que presentan los clientes. Así, por ejemplo, el Banco Santander ofrece ayuda en línea a sus usuarios todos los días del año las 24 horas del día (teléfono, correo electrónico, redes sociales, etc.).

Servico de atención online del Banco Santander

Sabía que...

En su artículo 18, la Orden ECC/2502/2012, de 16 de noviembre, dispone que, si la tramitación de los expedientes de las reclamaciones revela datos que puedan constituir indicios de conductas sancionables, el Servicio de Reclamaciones pondrá los hechos en conocimiento del departamento u organismo competente en la materia a los efectos oportunos.

Aplicación práctica

El cliente de una entidad bancaria ha enviado un formulario de consulta al Banco de España, a través del cual quiere saber hasta qué punto su entidad está obligada a entregarle un documento en el que se recojan los tipos de interés y comisiones aplicados en cada una de las liquidaciones que practique.

En este caso, explique si entidad referida está obligada a la entrega de dicho documento.

SOLUCIÓN

Las entidades bancarias no solo están obligadas a acreditar de manera fehaciente el consentimiento de sus clientes a cada apunte asentado en su cuenta bancaria, sino que, además, en determinados supuestos legalmente establecidos, deben entregarles los documentos en relación con la liquidación de sus operaciones.

Por tanto, las entidades bancarias están obligadas a entregar un documento donde se expresen con total claridad los tipos de interés y comisiones aplicados, con indicación concreta de sus conceptos; los gastos suplidos y cuantos antecedentes sean necesarios para que los clientes puedan verificar la liquidación efectuada.

Para la presentación de una queja o reclamación es necesario haberse dirigido previamente al Servicio de Atención al Cliente o defensor del cliente de la entidad reclamada y acreditar, además, haber obtenido una contestación sobre la controversia o, en otro caso, el transcurso de dos meses sin respuesta. En este sentido, la Orden ECC/2502/2012, de 16 de noviembre, señala en su artículo 6 que cualquier queja o reclamación presentada por un cliente deberá contener:

Junto con la queja o reclamación, también deberá presentarse cuanta documentación sea imprescindible para la resolución de las cuestiones planteadas con motivo de la reclamación o queja, sin perjuicio de que el Servicio de Quejas y Reclamaciones recabe de la entidad reclamada la documentación que deba obrar en su poder en relación con aquellas.

Teniendo en cuenta la imposibilidad de recoger los documentos que requiere cada uno los supuestos, a continuación se expone como ejemplo la documentación a aportar en la reclamación al Banco de España para la anulación de la conocida como cláusula suelo:

Actividades

15. Encuentre información sobre la documentación necesaria para presentar una queja o reclamación sobre los servicios bancarios vinculados a las tarjetas de crédito.

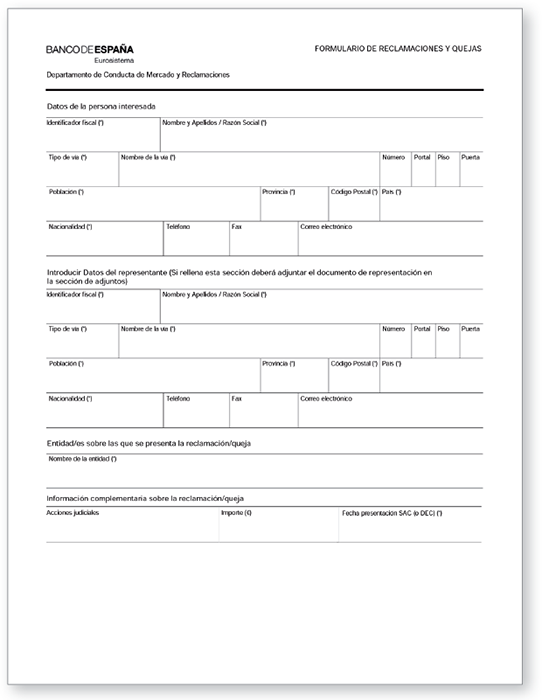

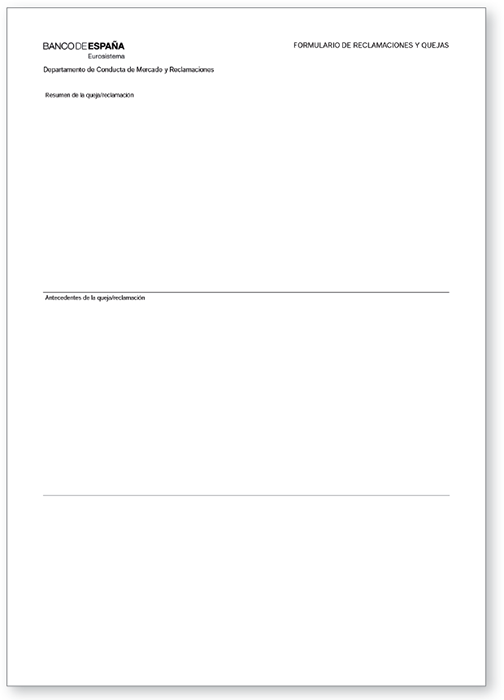

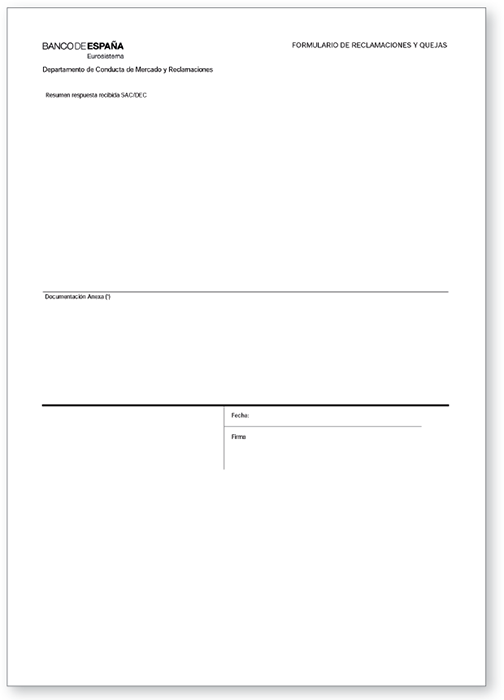

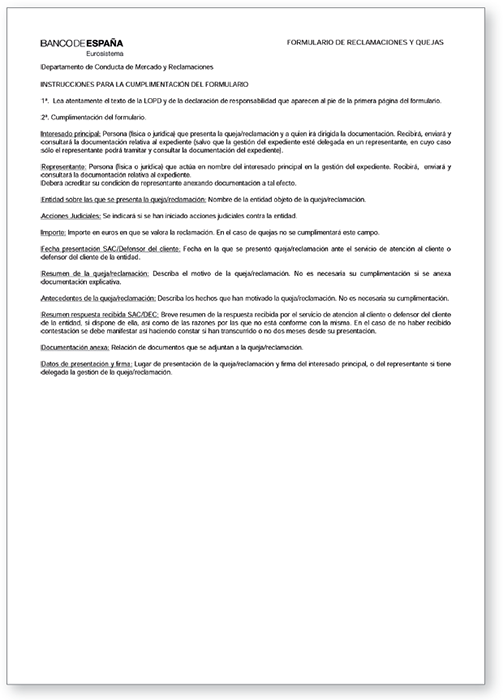

Como se ha visto con anterioridad, si la solución que ofrece el banco no satisface al cliente o si transcurren más de dos meses sin recibir respuesta, deberá acudirse al organismo regulador correspondiente. De esta forma, las quejas relacionadas con depósitos, préstamos e hipotecas deben presentarse ante el Banco de España; las reclamaciones referidas a los fondos de inversión, a la operativa de mercado y a la oferta pública de venta se presentarán ante la Comisión Nacional del Mercado de Valores (CNMV), y las quejas que se deriven de contratos de seguros y planes de pensiones deberán formalizarse ante la Dirección General de Seguros y Fondos de Pensiones.

En cualquier caso, estos organismos ponen a disposición del cliente de servicios financieros los formularios correspondientes para presentar ante ellos las quejas y reclamaciones oportunas.

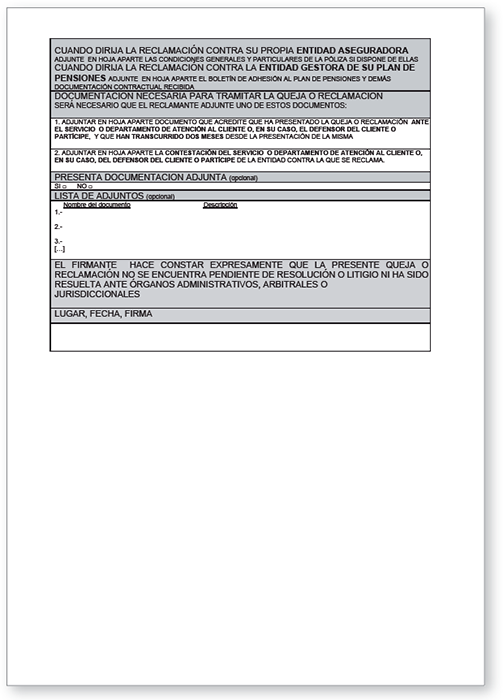

Formulario de reclamaciones y quejas del Banco de España (1)

Formulario de reclamaciones y quejas del Banco de España (2)

Formulario de reclamaciones y quejas del Banco de España (3)

Formulario de reclamaciones y quejas del Banco de España (4)

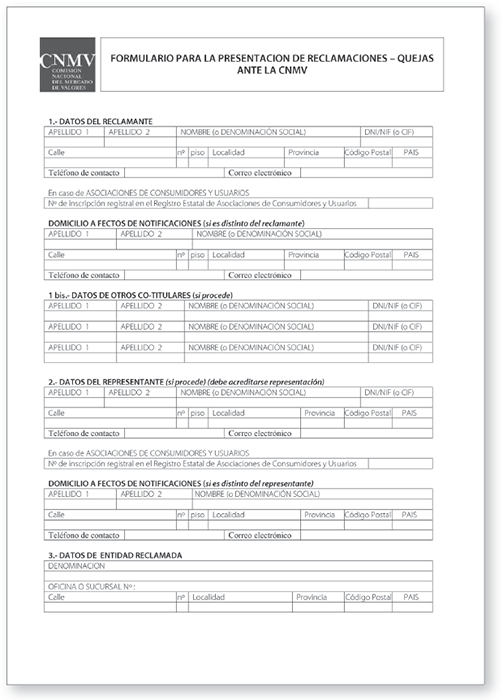

Formulario para la presentación de reclamaciones y quejas ante la CNMV (1)

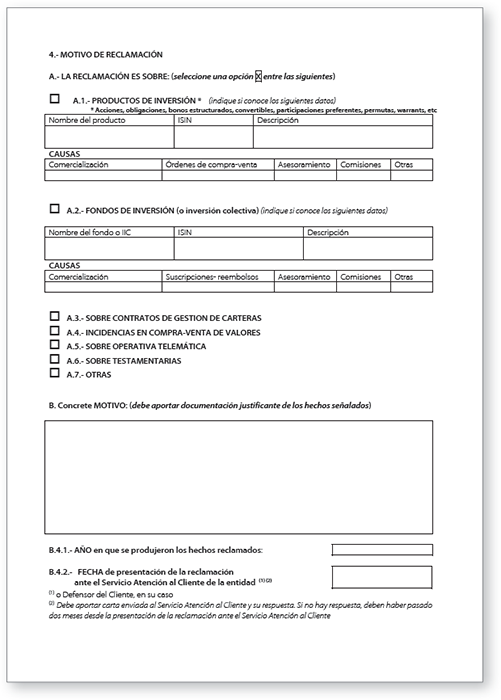

Formulario para la presentación de reclamaciones y quejas ante la CNMV (2)

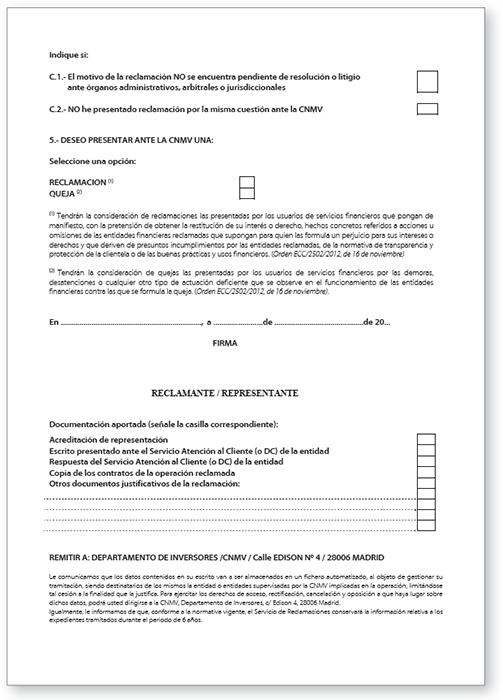

Formulario para la presentación de reclamaciones y quejas ante la CNMV (3)

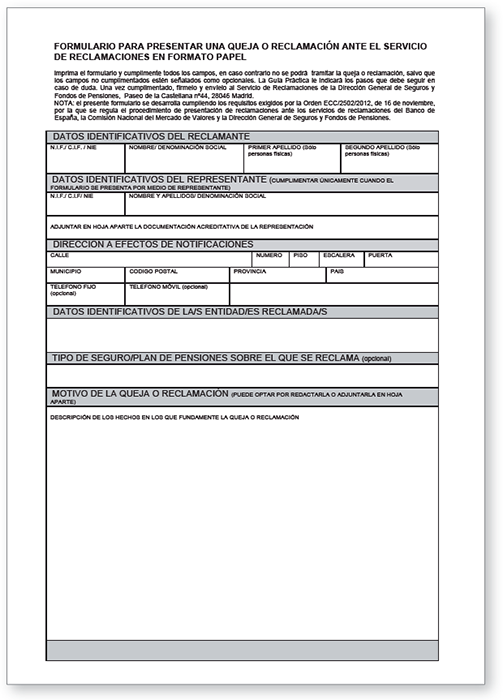

Formulario para la presentación de reclamaciones y quejas ante la DGSFP (1)

Formulario para la presentación de reclamaciones y quejas ante la DGSFP (2)

A tenor de lo expuesto hasta ahora, es la Orden ECC/2502/2012, de 16 de noviembre, la que regula los extremos fundamentales del procedimiento de tramitación de las quejas y reclamaciones ante los tres servicios de reclamaciones de los organismos competentes en esta materia: Banco de España, Comisión Nacional del Mercado de Valores y Dirección General de Seguros y Fondos de Pensiones.

En virtud del Real Decreto Legislativo 4/2015, de 23 de octubre, por el que se aprueba el texto refundido de la Ley del Mercado de Valores, y la Ley 2/2011, de 4 de marzo, de Economía Sostenible, la Orden ECC/2502/2012, de 16 de noviembre, por la que se regula el procedimiento de presentación de reclamaciones ante los servicios de reclamaciones del Banco de España, la Comisión Nacional del Mercado de Valores y la Dirección General de Seguros y Fondos de Pensiones, establece con carácter general y para todo el ámbito financiero el cauce administrativo a través del cual debe llevarse a cabo la función de atención y resolución de quejas y reclamaciones, habilitando, además, a la Comisión Nacional del Mercado de Valores para dictar en el ámbito de sus competencias las normas precisas para el desarrollo y la ejecución de dicha orden.

Así, la Circular 7/2013, de 25 de septiembre, por la que se regula el procedimiento de resolución de quejas y reclamaciones contra empresas que prestan servicios de inversión y atención a consultas en el ámbito del mercado de valores viene a concretar el procedimiento previsto para la atención de quejas y reclamaciones en el ámbito financiero, adaptándolo al régimen de organización del Servicio de Reclamaciones de la Comisión Nacional del Mercado de Valores y al marco que lo regula.

Nota

El Servicio de Reclamaciones de la Comisión Nacional del Mercado de Valores se organiza y funciona de acuerdo con los principios de independencia, transparencia, eficacia, contradicción, legalidad, libertad y representación.

¿Quién está legitimado para formular quejas o reclamaciones de servicios financieros?

Están legitimados para presentar quejas o reclamaciones los usuarios de cualquier servicio financiero prestado por una entidad supervisada por el Banco de España, la Comisión Nacional del Mercado de Valores (CNMV), o la Dirección General de Seguros y Fondos de Pensiones (DGSFP), ya sea una persona física o jurídica, española o extranjera, en persona o a través de un representante, siempre que se refieran a los derechos derivados de las normas de transparencia y protección, y a los cauces para su ejercicio.

Del mismo modo, pueden presentar quejas y reclamaciones los que actúen en defensa de los intereses particulares de sus clientes, partícipes o inversores, asegurados, tomadores, beneficiarios, terceros perjudicados o derechohabientes de cualquiera de ellos y los partícipes o beneficiarios de planes de pensiones, así como aquellas asociaciones representativas de legítimos intereses colectivos de los usuarios de servicios financieros que estén legalmente habilitadas para su defensa y protección, y reúnan los requisitos establecidos en el Real Decreto Legislativo 1/2007, de 16 de noviembre.

Actividades

16. Averigüe cuál es el porcentaje de quejas y reclamaciones favorables al reclamante que la Comisión Nacional del Mercado de Valores (CNMV) resolvió en 2014.

Aplicación práctica

El Sr. Domínguez suscribió hace un año participaciones de un fondo de inversión mediante la firma de la correspondiente orden de suscripción. Se trata de un tipo de fondo hacia la renta fija y, en estos momentos, su valor es notablemente inferior al precio de compra, de ahí que quiera reclamar a la entidad comercializadora.

Justifique si el Sr. Domínguez está legitimado para hacerlo.

SOLUCIÓN

Dado que el Sr. Domínguez recibió en su momento el folleto informativo del fondo registrado en la Comisión Nacional del Mercado de Valores, así como información periódica de los estados de este, no hay fundamento alguno para la interposición de una queja o reclamación.

Competencia de los organismos reguladores en materia de quejas y reclamaciones

Respecto a la competencia de estos servicios, cualquier reclamación o queja podrá ser presentada de manera indiferente ante cualquiera de los tres servicios de reclamaciones con independencia de su contenido. Si el servicio de reclamaciones que recibe la reclamación o queja no resulta competente para su tramitación, deberá remitirla inmediatamente al servicio de reclamaciones competente.

No obstante, cuando una queja o reclamación corresponda por razón de su contenido al ámbito de competencia de dos o más servicios de reclamaciones, el expediente será tramitado por medio del servicio que corresponda en atención a la naturaleza jurídica de la entidad reclamada. En estos casos, el servicio de reclamaciones al que corresponda tramitar el expediente solicitará informe a los otros servicios de reclamaciones en relación con los asuntos que correspondan a sus ámbitos de competencias e integrará tales informes en el informe final que se dicte. Asimismo, los servicios de reclamaciones podrán alcanzar acuerdos para articular la asistencia que pudiera recabarse en el desarrollo de sus competencias con el fin de mejorar las prácticas en el ejercicio de sus funciones.

En cuanto a la forma de presentar las quejas y reclamaciones, podrá hacerse por medio del formulario que pone a disposición de los usuarios cada uno de los servicios, ya sea en papel o por medios electrónicos. La presentación electrónica se realizará a través de los registros electrónicos habilitados al efecto y conforme al procedimiento establecido por cada regulador. El servicio que la reciba tendrá que dejar constancia formal de su presentación con independencia de dónde y cómo se haya presentado la queja o reclamación.